Você pretende morar no exterior? Se a sua resposta é “sim!”, muito além do que fazer as malas e programar a sua vida no país almejado, lembre-se que você precisará informar à Receita Federal do Brasil (RFB) sobre a sua saída definitiva para que não sofra bitributação — ou seja, pagamento de impostos tanto no país de origem quanto no de residência —, pague multa relativa à não entrega da Declaração de Imposto de Renda, tenha o CPF suspenso, e o bloqueio ou cancelamento de operações bancárias.

A “saída fiscal” nada mais é do que não ter mais vínculo como contribuinte do governo brasileiro, ou seja, deixar de pagar imposto de renda. E para informar à RFB que você está de saída permanente do país será preciso entregar a Declaração de Saída Definitiva do País (DSDP), que seria algo como sua última declaração de imposto de renda, na qual o contribuinte informa os rendimentos obtidos durante o seu último ano de residência no Brasil (ou seja, de 1º de janeiro até a data de saída). Por exemplo: Se você deixar o país em 20 agosto de 2022, até março e abril de 2023 (prazo para a entrega da declaração de imposto de renda) deverá entregar a DSDP com os rendimentos obtidos no Brasil até 20 de agosto de 2022.

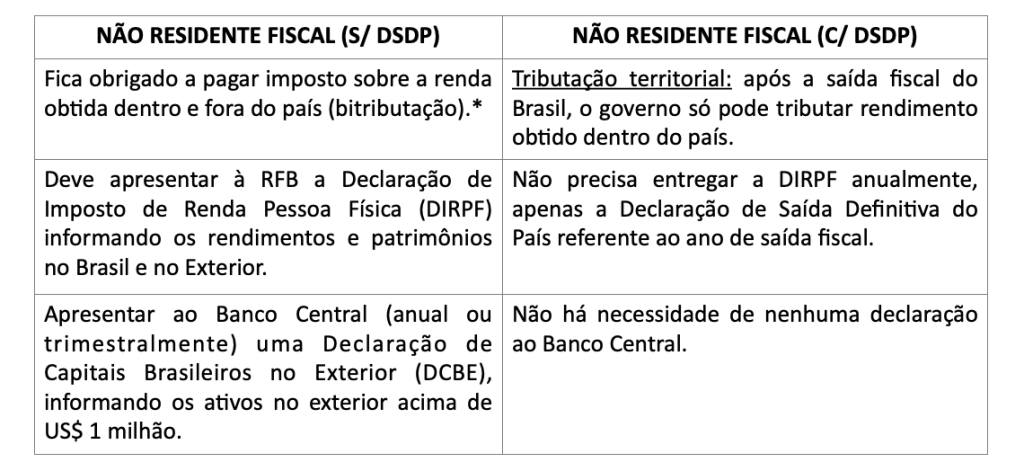

Importante dizer que TODAS as pessoas que tinham residência fiscal no Brasil, sejam elas brasileiras ou não, isentas ou não, devem fazer a Declaração de Saída Definitiva do País, pois sem ela a RFB não tem como saber da saída fiscal e o contribuinte ficará sujeito a algumas obrigações. Veja no quadro abaixo as diferenças entre o não residente fiscal sem a DSDP e o não residente fiscal que entregou a DSDP:

*O Brasil possui acordos internacionais que estabelecem regras para que uma pessoa seja considerada residente fiscal apenas de um dos países (as “regras de desempate”), mas a sua aplicação depende de uma série de fatores e não é reconhecida automaticamente pela RFB, já que depende de prova, ou seja, muita burocracia.

Perdeu o prazo de entrega da DSDP? Você pode entregá-la até cinco anos depois do prazo, porém com o pagamento de multa:

Art. 13. A falta de apresentação das declarações a que se referem os arts. 9º e 11 ou a sua apresentação após o prazo fixado sujeita o contribuinte às seguintes penalidades:

I – existindo imposto devido, multa de um por cento ao mês ou fração de atraso calculada sobre o valor do imposto devido, observados os limites mínimo de R$ 165,74 (cento e sessenta e cinco reais e setenta e quatro centavos) e máximo de vinte por cento do valor do imposto devido; ou

II – não existindo imposto devido, multa de R$ 165,74 (cento e sessenta e cinco reais e setenta e quatro centavos).

Outra dúvida que pode surgir é: mas ao fazer a Declaração de Saída Definitiva do País eu posso voltar a morar no Brasil ou eu deixo de ter direitos como brasileiro? Entregar a DSDP apenas comunica à RFB sobre a sua saída “fiscal”, mas você não deixa de ser brasileiro, podendo voltar quando quiser, apenas avisando o governo brasileiro sobre o seu retorno para repatriar todos os bens conquistados no exterior sem a cobrança de impostos, pois você já havia informado sobre a sua “saída fiscal” antes e já pagou imposto sobre esses ativos no país onde tinha residência.

Quando você deixa de ser residente no Brasil, não necessariamente é preciso comprovar a sua residência em outro país, ou seja, apenas a DSDP já resolveria a sua situação fiscal, porém existe uma exceção à regra, no caso de contribuintes que transferem a sua residência fiscal para países com regime fiscal privilegiado, mais conhecidos como “paraísos fiscais”, é preciso fazer essa comprovação também. Alguns países da lista são: Irlanda, Curaçao, Panamá, Maldivas, entre outros.

COMO FAZER A DECLARAÇÃO DE SAÍDA DEFINITIVA DO PAÍS?

Agora que você já sabe o que é a DSDP, a importância de fazê-la e o que pode acontecer caso você não a entregue ou a faça fora do prazo, aprenda como se dá esse processo junto à Receita Federal do Brasil a seguir.

Saiba que antes mesmo de entregar a Declaração de Saída Definitiva do País você deve enviar uma Comunicação de Saída Definitiva (CSD) à RFB, que tem como principal função organizar as obrigações do contribuinte antes do período que ele deve fazer a DSDP, evitando que dados incorretos sejam enviados. Importante! O prazo para a entrega da CSD é até o último dia do mês de fevereiro do ano subsequente ao ano de saída definitiva do país, ou seja, usando o exemplo dado anteriormente, se você sair do Brasil em 20 de agosto de 2022, a CSD deve ser entregue até o dia 28 de fevereiro de 2023. O comunicado deve ser feito através do site da Receita Federal, informando os seguintes dados:

- A data da perda de condição de residente fiscal no Brasil: se você fez uma saída permanente, ou seja, já saiu sabendo que não pretendia volta ou que ficaria mais de um ano fora, a data que você deve informar é a da sua saída. Mas, se você saiu do Brasil de forma temporária, ou seja, viajou sem saber se ia ou não ficar fora do país por mais de um ano, a data a ser informada na CSD é o dia seguinte àquele em que o contribuinte completou 12 meses consecutivos de ausência do Brasil.

- Se houver, o nome e o CPF dos dependentes que acompanharão o contribuinte (por exemplo, cônjuge e filhos).

- Caso deixe um procurador — muito importante ter um para resolver questões burocráticas com a RFB, que possam vir a surgir aqui no Brasil enquanto você estiver fora —, deve informar o seu CPF, nome e endereço completo.

- Entre outros dados do contribuinte, como título de eleitor, recibo da última DIRPF entregue etc.

O site da RFB não permite enviar a CSD fora do prazo, apenas a DSDP pode ser entregue após o prazo com o pagamento de multa.

Após enviada a Comunicação de Saída Definitiva, o contribuinte aguardará até o prazo de entrega do Imposto de Renda (geralmente entre março e abril) para fazer a Declaração de Saída Definitiva do País, que seria a sua última declaração de imposto de renda como residente no Brasil. Porém, é importante saber que existem algumas diferenças da DSDP para a Declaração Anual de Ajuste (DAA) que é feita todos os anos: somente na DSDP existe a ficha de saída, na qual você deve preencher os mesmos dados informados na CSD; na ficha de Bens e Direitos e ficha de Dívidas e Ônus Reais deve ser informada a situação do patrimônio em 31 de dezembro do ano anterior (ou na data de aquisição da condição de residente fiscal no Brasil, se aconteceu no mesmo ano-calendário da DSDP) e a data de saída fiscal; na ficha do “Carnê Leão” e de Renda Variável, somente os meses de residência fiscal no Brasil devem ser preenchidos; o pagamento do imposto deve ser pago em quota única até o final do prazo de entrega da DSDP.

A Declaração de Saída Definitiva do País é realizada no mesmo local e período que a Declaração de Imposto de Renda que você faz todos os anos, o programa pode ser baixado direto do site da Receita Federal.

Além de efetuar a Comunicação de Saída Definitiva e a Declaração de Saída Definitiva do País, você deve informar às fontes pagadoras no Brasil, ou seja, bancos, corretoras que administram aplicações financeiras, administradoras de planos de previdência privada, o INSS, entre outras instituições que pagam renda ao contribuinte, que você mudará a sua situação fiscal para não residente, com isso essas fontes deixam de informar à RFB o imposto retido na fonte (IRRF), ao mesmo tempo que cessam esse recolhimento. É possível informar às fontes pagadoras sobre a sua saída fiscal do Brasil através do CSD, identificando o CPF ou o CNPJ destas. É de suma importância esse processo para que você não seja bitributado, mesmo tendo entregue a CSD e a DSDP, pois servirá como prova de que a instituição pagadora está recolhendo o IRRF indevidamente.

E COMO FICA A MINHA CONTA BANCÁRIA NO BRASIL?

Ao comunicar que está de saída do Brasil, informando também às fontes pagadoras, entre elas os bancos, você será obrigado a encerrar as suas contas bancárias no país e, como não residente, se quiser manter recursos financeiros aplicados no Brasil em moeda nacional será obrigado a manter uma Conta de Domiciliado no Exterior (CDE) para poder enviar valores para o país, comprar bens, fazer aplicações, entre outros.

Porém, o Banco Central impõe custos regulatórios muito altos, fazendo com que os bancos não tenham interesse em abrir essas contas, mesmo para aqueles clientes com ótimos relacionamentos.

Caso tenha mais dúvidas relacionadas à Declaração de Saída Definitiva do País (DSDP), entre em contato com a gente da Brasileiro Sem Fronteiras e agende uma consulta internacional particular no botão laranja abaixo para fazer um planejamento específico para o seu caso.

Um abraço.

Carlos Schröer – Brasileiro Sem Fronteiras